Im Mai-Überblick berichte ich dir von meinen Ergebnissen im CFD-Handel & Trading der letzten Wochen, zeige dir meine Analysen und Schlussfolgerungen und stelle dir meine aktuellen Chartanalysen zum Dow Jones und Gold vor.

Übersicht

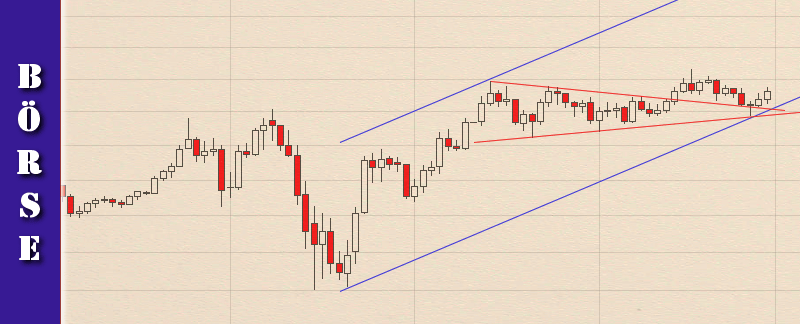

Chartanalyse Dow Jones

Im Wochenchart des Dow Jones ist erkennbar, dass der Index seit seinem Tief nach dem Corona Crash bereits wieder mehr als 65% der Abwärtsbewegung wiedergutgemacht hat. Das spricht eher gegen eine sofortige Wiederaufnahme des Abwärtstrends, denn die Korrektur überstieg bereits alle 3 Retracements. Charttechnisch befindet sich der Dow nun ziemlich in der Mitte der vermeintlichen großen Trompete. Ich würde das mal frech als Niemandsland bezeichnen. Das Wellenbild deutet auf eine aktuell laufende zweite Aufwärtswelle. Die Dochte oberhalb der letzten 2 Wochenkerzen zeugen aber von wenig Stärke.

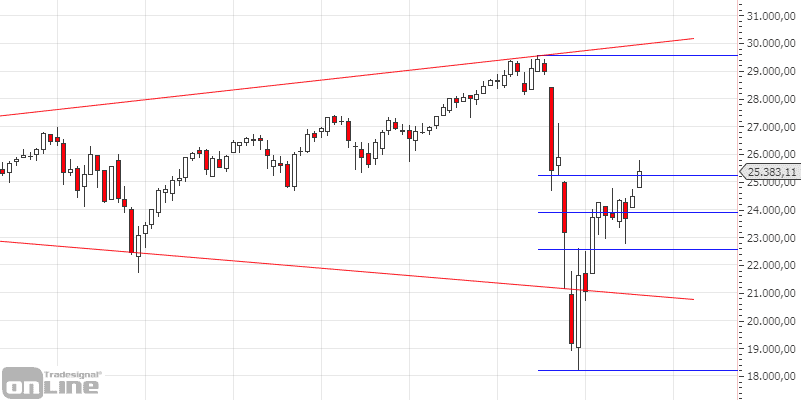

Im Tageschart sehe ich einen möglichen Aufwärtstrend, der mit Kursen unterhalb von 24.000 Punkten gebrochen wäre. Solange der Kanal hält, gehe ich aber von weiter steigenden Kursen aus, zumal wir uns nun langsam der zweiten Hälfte des Wahljahres in den USA nähern, welches traditionell meist recht gut für die Börsen verläuft.

Ich trade aktuell nur was ich sehe, ohne Nachrichten und Wirtschaftsdaten (die verheerend aussehen) zu berücksichtigen. Solange der Dow vorsichtig weiter aufwärts tendiert, liegt für mich ein Aufwärtstrend vor, wenngleich dieser aktuell noch nicht überzeugend aussieht.

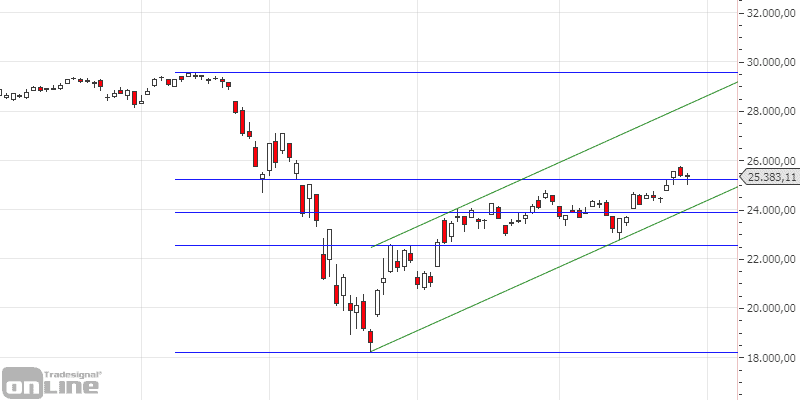

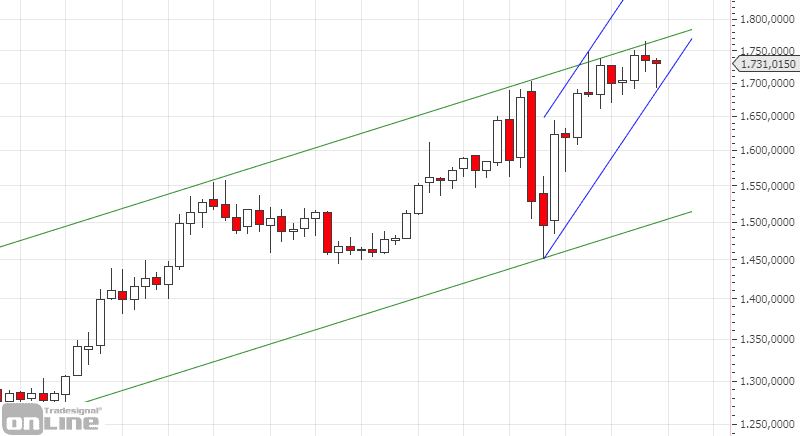

Chartanalyse Gold

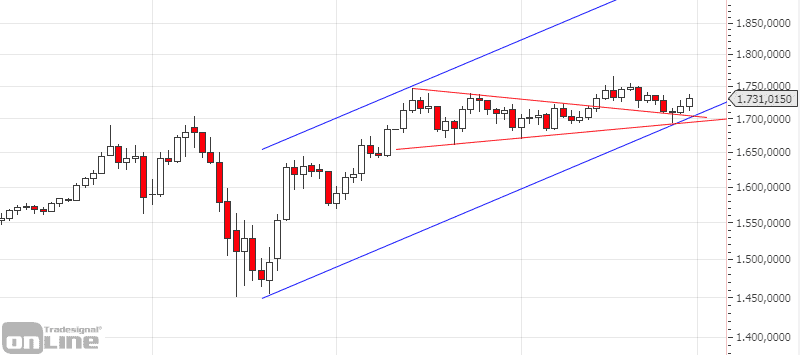

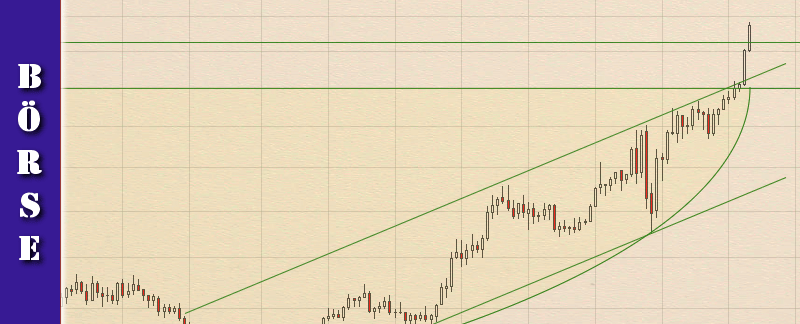

Gold befindet sich im Wochenchart noch immer innerhalb des langfristigen Aufwärtstrends, der auch im Zuge des Corona Crashs nicht verlassen wurde. Aktuell konsolidiert Gold unterhalb der Oberkante. Das könnte auf einen bevorstehenden Ausbruch in einen neuen, steileren Aufwärtstrend hindeuten. Dafür spricht auch, dass Silber seit 2 Wochen deutliche Stärke gegenüber Gold zeigt. Aber auch eine Umkehr und somit deutliche Ausweitung der Konsolidierung unterhalb der oberen Kanalgrenze ist noch immer möglich.

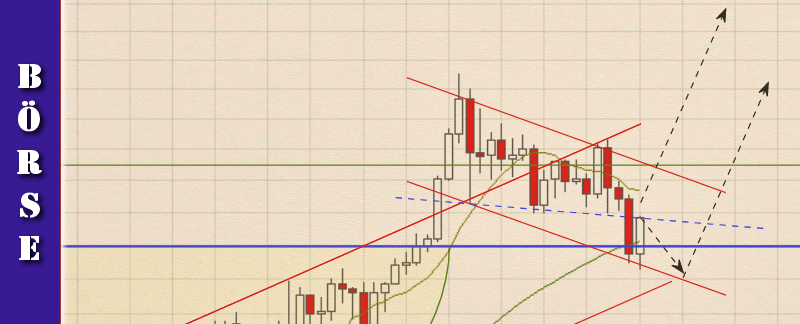

Im Tageschart wurde der Wimpel, eine Dreiecksformation, fast mustergültig verlassen. Leider hatte der Ausbruch nur wenig Schwung, so dass Gold nicht nur an die vorherige obere Begrenzung zurücklief, sondern intraday sogar unter diese fiel. Ein Hammer auf Schlusskursbasis knapp oberhalb der Begrenzung und anschließend steigende Kurse in Form zweier positiver Trendkerzen konnten jedoch Schlimmeres verhindern. Setzt sich die zarte Aufwärtsbewegung fort, steigen die Chancen auf deutlich steigende Kurse bis in die Region um 1.900 USD. Zeigt Gold weiterhin Schwäche, ist eine größere Seitwärtsbewegung oder gar die Einleitung einer stärkeren Korrektur nicht auszuschließen. Ein Schlusskurs unterhalb von 1.700 USD wäre für mich ein Alarmsignal.

Trade Statistik Mai 2020

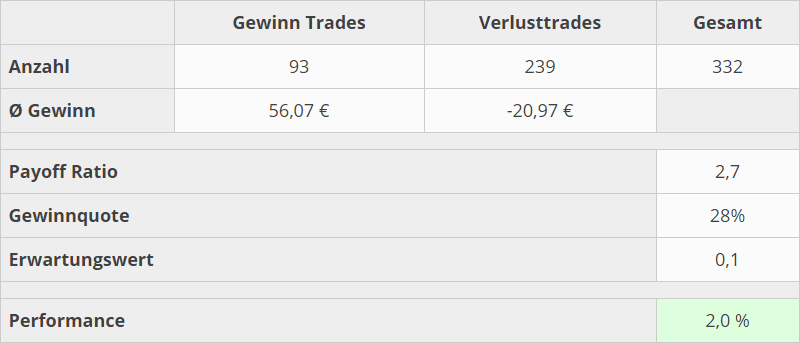

Ich habe mir Anfang des Monats sehr ausführlich meine Trades der vergangenen 4 Monate und die Entwicklung meiner Trading Kennzahlen angeschaut und bin zu dem Schluss gekommen, dass ich etwas ändern muss. Zwar hat mich mein bisheriger Tradingplan gut durch den Corona-Crash geführt und über Wasser gehalten – aber eben auch nicht mehr. Im Grunde hat mein Trading stagniert, denn der Erwartungswert nach 240 Trades lag quasi nahe Null.

Also war es Zeit, etwas zu ändern. Meine Analyse hat ergeben, dass ich mit meinen Ausstiegen sehr konsequent war. Entsprechend zufrieden bin ich an diesem Ende. Allerdings erfolgen meine Einstiege oftmals zu spät in laufende Trends hinein – zwar regelkonform, aber eben doch zu spät. Denn dadurch bleibt mir mit meiner auf Donchian-Channel basierenden Strategie zu wenig vom Kuchen übrig. Meine Strategie passt zwar sehr gut auf Ausbrüche aus Seitwärtstrends, aber weniger gut auf direkte Trendumkehren, wie sie sehr häufig vorkommen.

Ich habe daher meine Einstiegsregeln überarbeitet und meine Taktik an der Stelle angepasst. Seit Anfang Mai steige ich nun früher in Trends ein – natürlich wieder mit klar definierten Regeln. Das führt zwar zu einer leicht schlechteren Gewinnquote, aber dafür auch zu einem deutlich besseren Payoff Ratio. Für die Gewinner bleibt so mehr vom Kuchen.

Außerdem habe ich zusätzlich meine Ausstiegsregel im Verlustfall angepasst. Statt mich stur mit dem initialen SL ausstoppen zu lassen, versuche ich nun nach einer klaren Regel in die erste Erholung hinein zu verkaufen, sobald klar wird, dass das von mir erhoffte Szenario – die Ausbildung eines neuen Trends – nicht eintrifft. Das verringert also zusätzlich noch den Verlust auf der Verliererseite.

Nach den ersten Wochen (70 Trades) mit diesem Tradingplan 2.0 bin ich recht angetan vom Ergebnis, auch wenn sich das natürlich erst noch in mindestens 200 weiteren Trades beweisen muss. Mein durchschnittlicher Verlust lag in diesen 70 Trades bei 0.4 R. Die Gewinnquote blieb konstant bei ca. 28%. Dafür hat sich das Payoff-Ratio deutlich von zuvor knapp über 2 auf nun deutlich über 4 verbessert. Ich bin sehr gespannt, ob sich das systematisch so fortsetzen wird.

Tatsächlich fühle ich mich mit diesem Tradingplan 2.0 zum ersten Mal, als ob ich angekommen wäre im Trading-Geschäft. Ich sehe die Resultate, die ich seit einem Jahr anstrebe und hoffe nun auf eine stetig wachsende Equitykurve. Ob die Hoffnung gerechtfertigt ist, wird sich in den nächsten Monaten zeigen.

Das Ganze ist übrigens ein schöner Beleg dafür, wie wichtig es ist, einen Plan zu haben und jeden einzelnen Trade zu dokumentieren. Nur so sind entsprechende Analysen möglich. Nur so kann man Schritt für Schritt seinen Tradingplan auf Basis von Fakten beurteilen und gegebenenfalls anpassen.

Der Dow Jones beendete den Mai mit einem Plus von 4,3%, Gold stieg um 2,7% und mein Tradingkonto legte unter dem Strich um 7,9% zu. Ich habe auf Jahressicht nun 332 Trades durchgeführt. Mein Payoff-Ratio liegt bei 2,7 und meine Trefferquote zeigt, dass 28% meiner Trades Gewinner sind.

Hinweis: Meine Zahlen sind auf ein fiktives Depotvolumen von 10.000 € am Jahresbeginn normiert, so dass ich meine Tradingresultate auch über verschiedene Jahre hinweg immer gut vergleichen kann.

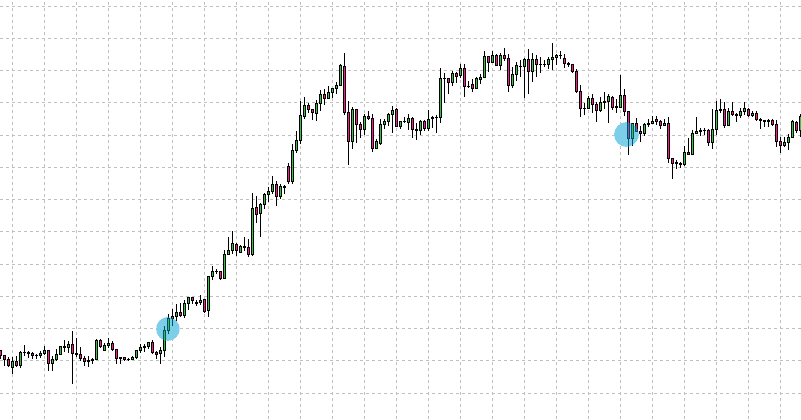

Trade des Monats – Silber

Mein bester Trade in diesem Monat war ein Trade auf Silber, den ich am 14.05. eingegangen bin. Ich habe den Ausbruch einer mehrtägigen Seitwärtsbewegung getradet und wurde schließlich anhand meiner Ausstiegsregel 5 Handelstage später mit sehr gutem Gewinn ausgestoppt. Für mich ein Musterbeispiel eines Trendfolge-Trades, wie ich ihn mir vorstelle.

Gewinn: +162 €

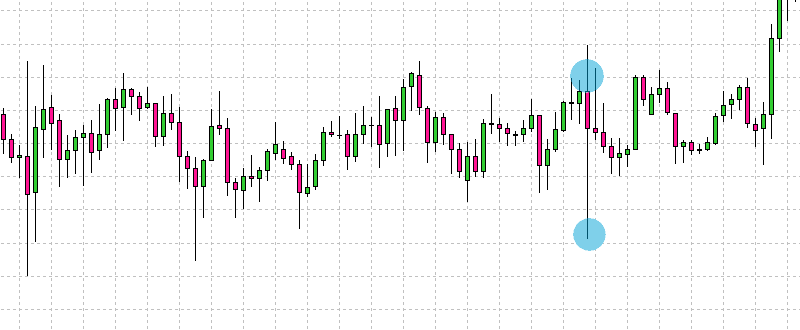

Flop des Monats – Silber

Mein Flop des Monats ist ebenfalls ein Trade auf Silber, der nur zwei Tage zuvor stattgefunden hat. Ich hatte bereits die Seitwärtsbewegung in Silber identifiziert und mir fest vorgenommen, den Ausbruch erst auf Schlusskursbasis zu traden. Leider gewannen in diesem Fall meine Emotionen Oberhand über den Verstand. Ich kaufte in eine stark steigende Kerze hinein, die bereits den Ausbruch aus dem Seitwärtskanal anzudeuten schien. Doch nur wenige Minuten später drehte der Silberkurs noch vor Stundenende und fiel wie ein Stein bis unter die untere Grenze des Seitwärtskanals, wo ich meinen SL platziert hatte. Es entstand in nur wenigen Minuten ein Verlust von 1,2 R, der vollständig überflüssig war. Hätte ich mich an meinen Plan gehalten, indem ich einen Ausbruch auf Schlusskursbasis abgewartet hätte, wäre der Trade nicht zustande gekommen. Auch das ist für mich ein Musterbeispiel eines Fehltrades, der mir hoffentlich sobald nicht wieder passiert.

Verlust: -54€

Begangene Fehler und Learnings

Auch im Mai habe ich wieder Lehrgeld bezahlt, aber eben auch wieder dazu gelernt. Hier meine Learnings des Monats:

Fehler 1: GWL nicht ausreichend beachtet

In einem Trade Zucker bin ich gemäß meinen Regeln in einen Short eingestiegen. Allerdings nicht gänzlich gemäß meinen Regeln, denn ich hatte den GWL Trend (GWL = Großwetterlage) nicht ausreichend beachtet. Hätte ich es getan (es lag ein steigender GWL Trend vor), hätte ich den Short nicht eingehen dürfen. Immerhin habe ich den Fehler sofort korrigiert, nachdem ich ihn bemerkt habe. Da ich aber erst am nächsten Handelstag glattstellen konnte und Zucker dort mit einem Gap gegen meine Trading-Richtung eröffnet hatte, entstand ein Verlust von -0,4 R.

Learning: Niemals gegen den GWL handeln, bei Tradeeröffnung den GWL nochmal bewusst machen.

Lehrgeld: -17 €

Fehler 2: In mehreren Zeitebene gleichzeitig traden

Im Bitcoin bin ich einen Trade auf Tagesbasis eingegangen, indem ich meine Regeln einfach eine Zeitebene höher gemappt habe. Das ist grundsätzlich gar nicht verkehrt, aber ging natürlich prompt schief, da ich die nächsthöhere Zeitebene nicht ausreichend berücksichtigt hatte und auch mein Position Sizing nicht korrekt war. In der Annahme, dass Tradesignale im Tageschart deutlich seltener vorkommen, habe ich eine höhere Position getradet, um „den Faktor Seltenheit“ auszugleichen. Das waren also gleich 2 Fehler in einem.

Learning: Ich werde zukünftig ausschließlich in meiner üblichen Zeitebene, dem Stundenchart, traden und keine Positionen mehr auf Tagesbasis einnehmen.

Lehrgeld: -120 €

Fehler 3: Obsolete Order nicht gelöscht

Ich hatte ursprünglich einen Long-Gelegenheit in Silber identifiziert und eine Stop Buy Order oberhalb eines Widerstandes eingegeben, um dort einzusteigen. Etwas später bekam ich jedoch ein schönes Kaufsignal entsprechend meinen Regeln, mit dem ich zu einem tieferen Kurs in Silber long gegangen bin. Leider vergaß ich, die ursprüngliche Stop Buy Order zu löschen. Diese wurde kurze Zeit später im Rahmen einer sehr ungünstigen Kursbewegung ausgelöst und lief sofort ins Minus. Es entstand ein Shooting Star. Ich verkaufte die Position natürlich sofort, als ich das bemerkte – zumal sie in dem Moment nicht mehr meinen Regeln entsprach. Auch das war ein völlig überflüssiger Verlust.

Learning: Achte auf eingegebene Orders und lösche diese sofort, sobald die Grundannahmen dahinter eine Tradeeröffnung nicht mehr rechtfertigen.

Lehrgeld: -19 €

Alles in allem bin ich mit dem Mai aber sehr zufrieden. Es war mein bisher bester Trading Monat in diesem Jahr.

Mein Monats-Ziel Juni: Konsequent meinen Tradingplan 2.0 umsetzen und diesen in Fleisch und Blut übergehen lassen.

Hinterlasse einen Kommentar