In diesem Quartalsbericht beleuchte ich die Entwicklung von Goldmarkt und Aktienmarkt im dritten Quartal 2022. Ich stelle dir meine Schlüsse und Prognosen auf Basis der entsprechenden Charts vor und erläutere dir meine Anlageentscheidungen aufgrund dieser Prognosen. Außerdem gebe ich einen Überblick über mein aktuelles Trading.

Übersicht

Energiekrise & fallende Märkte

Der furchtbare Krieg in der Ukraine tobt noch immer. Inzwischen drängt die Ukraine die russischen Truppen aber immer weiter zurück, auch wenn Putin den Krieg erst kürzlich weiter eskaliert hat, indem er 4 besetzte Gebiete in der Ukraine mittels Scheinreferenden widerrechtlich als russischen Staatsgebiet annektiert hat. Eine Verzweiflungstat? Wir werden sehen. Kaum ein Staat dieser Erde wird das als legitim anerkennen. Die Frage ist nur, macht Putin Drohungen mit dem Einsatz von Atomwaffen zur Verteidigung des angeblich nun russischen Gebietes wahr? Hoffen wir mal auf einen Restfunken an Verstand.

Putin setzte von Anfang an auf Angst und vor allem auf die durch fehlende russische Gaslieferungen entstehende Energiekrise. Noch steht die EU aber zusammen. Auch die deutschen Gasspeicher scheinen inzwischen ausreichend für den kommenden Winter gefüllt. Terroranschläge auf die großen russischen Pipelines in der Ostsee – meiner Meinung nach durch Russland selbst, verunsicherten die Märkte dann noch mehr.

Wer jedoch – wie ich – glaubte, dass dieses Jahr aufgrund des Krieges und einer inzwischen zweistelligen Inflation das Jahr der Edelmetalle werden würde, wurde bisher enttäuscht. Gold und Silber verharren noch immer in der mehrjährigen Konsolidierung, aus denen sie aktuell sogar nach unten auszubrechen drohen. Mehr dazu gleich.

Aktuell scheinen vor allem die inzwischen kräftigen Zinserhöhungen der Zentralbanken zu belasten – und zwar sowohl die Aktien, als auch die Edelmetallmärkte. In den USA liegen wir mittlerweile bei 3-3,25% und in Europa bei 1,25%. Und da sind wir auch schon mitten im Dilemma. Einerseits sind steigende Zinsen aufgrund der ausufernden, fast schon ins Galopp übergehende Inflation notwendig. Andererseits werden weiter steigende Zinsen unweigerlich in eine Rezension führen und auch die Märkte damit potentiell abwürgen. Den Zentralbanken bleibt also nach jahrelangem Gelddrucken nun nur noch die Wahl zwischen Pest und Cholera.

Meine Vermutung – bei einsetzender Rezension dreht man eher wieder den Geldhahn auf und akzeptiert die Inflation, als dass man der Wirtschaft den Todesstoß gibt. Aber wir werden sehen.

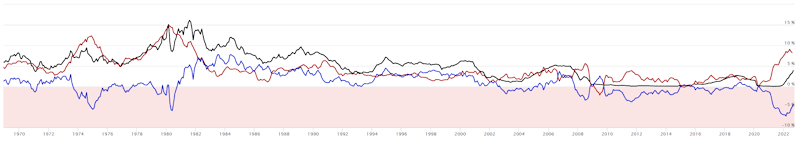

Wenn ich mir die Zinskurven in den USA anschaue, dann ähnelt die aktuelle Entwicklung im Grunde dem Stand von 1975. Einem ersten heftigen Anstieg folgten Zinssenkungen und sinkende Inflation, nur um dann noch ein zweites Mal eine stark steigende Inflation folgen zu lassen, die erst von Nominalzinsen im zweistelligen Bereich gebändigt werden konnte. Und davon sind wir aktuell noch Welten entfernt bei Nominalzinsen unter 4% und Inflationsraten um die 10%.

Für mich wäre die schlüssigste Entwicklung eine weiter stark ausufernde Inflation, die früher oder später auch zu nominal steigenden, aber real fallenden Aktienmärkten führen wird, weil der künstlich gedrückte Goldpreis letztlich doch der letzte sichere Hafen sein wird, um Vermögenswerte zu sichern. Zumindest physisches Gold wird irgendwann wie schon seit Tausenden Jahren seine Werterhaltungsfunktion ausspielen, wenn die Inflation zu galoppieren beginnt.

Marküberblick Q3 2022

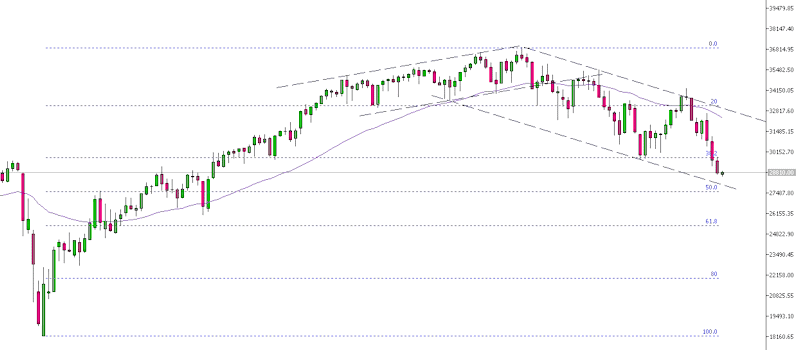

Dow Jones

Der Dow Jones befindet sich nun in einem etablierten Abwärtstrend. Die 200 Tagelinie ist mittlerweile nicht nur gebrochen, sondern auch am Fallen. die Aufwärtsbewegung seit dem Corona-Crash-Tief wurde allerdings seit dem Hoch noch nicht mal um 50% korrigiert. Sollte der Ukraine Krieg weiter eskalieren (bspw. indem Putin aus Verzweiflung eine taktische Atomwaffen zündet, die vermutlich den aktiven Eingriff der NATO Kräfte in der Ukraine zur Folge hätte), dann ist da noch viel Luft nach unten.

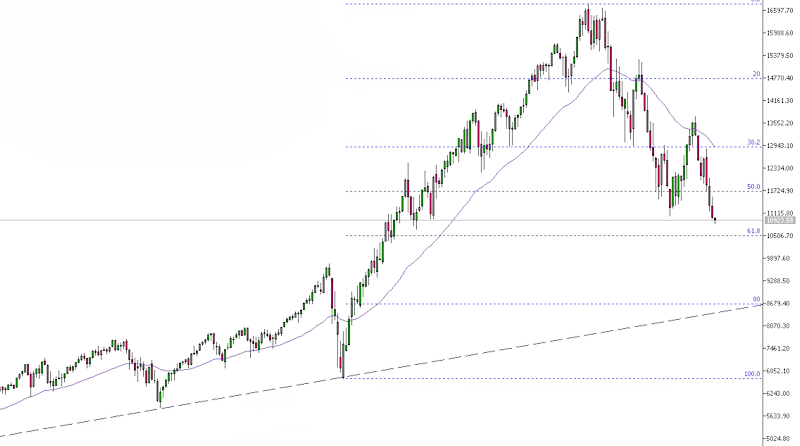

An dieser Stelle sei auch ein Blick auf die Nasdaq geworfen.

Auch hier zeigt sich die Korrektur deutlich und beträgt inzwischen sogar mehr als 50%, aber auch hier sehe ich noch viel mögliches Abwärtspotential, wenn ich mir das aktuelle Wellenbild anschaue und die deutlich tiefer liegende langfristige Unterstützungslinie. Erinnern wir uns mal an den Einbruch zur Jahrtausendwende. Lang ist es her. Damals war die Situation meiner Meinung nach weniger explosiv und trotzdem verlor der Nasdaq mehr als 80% von seinem Hoch in den Dotcom Blase. Können sich viele der heutigen Marktakteure sicher kaum vorstellen nach der nun mehr als 10 Jahre Dauer umfassenden Hausse. Das würde heute Stände unter 4.000 Punkten bedeuten. Unvorstellbar? Vielleicht. Unmöglich? Nein!

Für ein Engagement am Aktienmarkt spricht also nach wie vor nicht viel.

Gold

Gold drehte am vorherigen Hoch aus dem August 2020 wieder südwärts. Statt erwartetem Ausbruch bildete sich auf Wochenbasis ein Evening Star, den den Auftakt zu einer dynamischen Abwärtsbewegung gab, die vor 2 Wochen sogar im Bruch der großen Seitwärtsbewegung mündete. Fundamental ist das inmitten steigender Inflationszahlen und dem Ukrainekrieg nicht erklärbar. Aber die Wahrheit liegt wie immer direkt im Chart vor uns. Und dieser sieht definitiv angeschlagen aus. Noch besteht bei einem Wochenschlusskurs oberhalb 1.680 USD die Chance auf einen False Breakout. Bleibt dieser aus, so liegt das technische Abwärtspotential, das sich aus der Höhe der Seitwärtsbewegung ergibt bei 1.265 USD!

Ein Wochenschlusskurs über 1.680 USD negiert das nun negative Bild. Ein Schlusskurs unter 1.610 USD spräche für die Fortsetzung des Abwärtstrends.

Kursübersicht

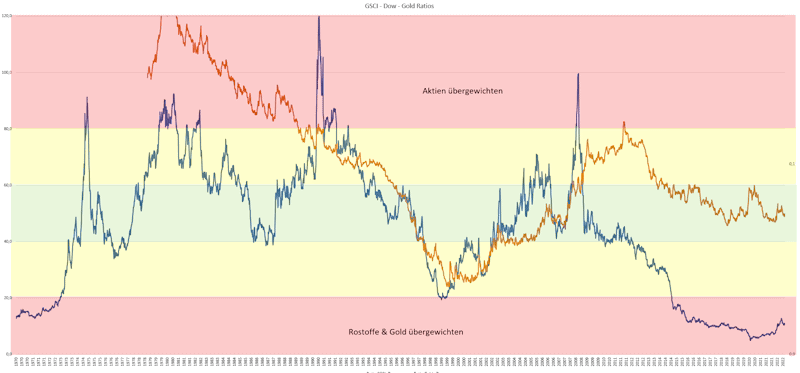

Langfristiges Investieren

Im langfristigen Investieren gibt es keine Änderungen. Das Dow-Rohstoff-Ratio liegt immer noch tief im Rohstoffe favorisierenden Bereich. Das Gold-Dow-Ratio stagniert im neutralen Bereich und bewegt sich aktuell noch immer eher seitwärts.

Ich kaufe aktuell in kleinen Tranchen vorrangig den Rohstofffonds, den Mischfonds und den Minenfonds nach.

- A0M430 – Flossbach von Storch Multiple Opp R (Mischfonds)

- LYX0Z2 – Lyxor Comm.Ref./CC.CRB TR UE A. (Rohstoffe)

- A1C711 – Sprott Physical Silver Trust (Phys. Silber)

- A0BMAR – BGF World Mining Fund A2 (Goldminen)

- A0Q32Q – Sparinvest SICAV Ethical Gl.Va.EUR R (Value Aktien)

- A2AG1E – WisdomTree Global Q.Div.Gr.U.E.USD Acc (dividendenstarke Unternehmen)

Insgesamt liegt der Mischfonds zur Zeit im Minus, wird aber durch Gewinne im Rohstofffonds ausgeglichen.

Mittelfristiges Trading

Mein mittelfristiges Tradingsystem, das sowohl auf fundamentalen Faktoren als auch auf den Kursen von S&P500, Dax und Gold sowie deren 40-Wochen-Durchschnitten basiert, und das wöchentlich Signale abgibt, hat in diesem Quartal mehrere Kauf- und Verkaufsignale gegeben.

Am 24.06. wurde ein Verkaufsignal für die bis dato gehaltenen Short Zertifikate auf den Nasdaq ausgelöst. Die Position wurde mit einem Gewinn von 7,8% verkauft.

Am 02.09. erfolgte ein weiteres Kaufsignal für Short Zertifikate durch den 1-2-3 S&P Indikator. Da der Gebert Indikator zudem zum 01.07. ein Verkaufsignal generierte, habe ich zu je 50% Dax Shorts und NDX Shorts gekauft mit einer Positionsgröße von insgesamt 50%, da der S&P in der Signalwoche um 2,7% gefallen ist.

Bereits eine Woche später wurden 20% beider Positionen mit leichtem Verlust verkauft, da der S&P um 3,4% angestiegen ist.

Nur eine Woche später erfolgte erneut ein Kaufsignal für Shorts, da der S&P um 4,5% fiel. Ich habe daher beide Positionen auf Dax und NDX auf die volle maximale Positionsgröße von 100% aufgestockt. Aktuell liegen beide Positionen mit ca. 3,5% im Plus.

Zum 01.10. zeigen meine mittelfristigen Indikatoren, auf denen mein System unter anderem basiert, folgendes Bild:

- 4 Star Inflationsindikator: 2 von 4 mögliche Punkte => neutraler Bereich

- 1-2-3 S&P-Indikator: 3 von 3 möglichen Punkten => gültiges SHORT Signal

- Gebert-Dax-Indikator: 1 von 4 möglichen Punkten => gültiges SHORT Signal

Der 1-2-3 Indikator zeigt seit Februar stabil und ohne Unterbrechung ein Verkaufssignal. Das Shiller P/E liegt mit 29,5 im roten Bereich. Die Zinsen wurden zuletzt agressiv seitens der FED erhöht. Der S&P liegt zudem unter seiner 200 Tagelinie.

Der Dax-Indikator zog zum 1. Juli nach und generierte mit 3 Punkten ein frisches Verkaufsignal, das bis heute Gültigkeit hat. Wir befinden uns noch immer in der für Aktien ungünstigen Jahreshälfte. Die EZB erhöhte zuletzt ebenfalls die Zinsen, wenngleich weniger aggressiv als die FED. Die Inflation liegt höher als vor einem Jahr. Einzig der Dollar Kurs gibt dem Indikator noch einen Punkt.

Der Inflationsindikator schaltete zum 09.09. in den neutralen Bereich, da der Goldpreis unterhalb der 200 Tagelinie notiert und auch der Rohstoffindex CRB unterhalb seines 40 Wochendurchschnitts liegt. Das passt zwar alles nicht so richtig mit den fundamentalen Daten und meinen eigenen Erwartungen zusammen, aber Regeln sind Regeln.

Kurzfristiges Trading

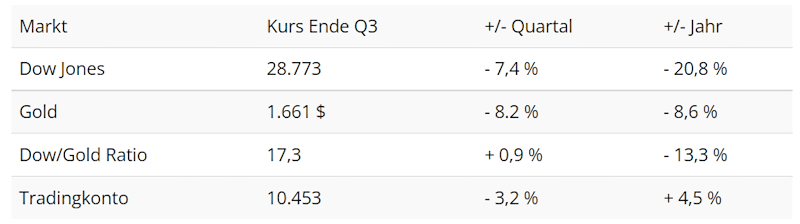

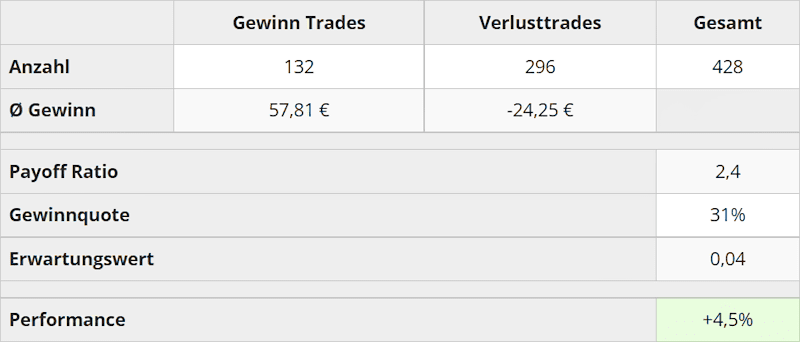

Mit meinem kurzfristigen Trading bin ich im dritten Quartal nach wie vor zufrieden. Nach zwischenzeitlich stärkeren Anstiegen, ist mein Trading Account zwar wieder zurückgekommen, aber aufs Jahr gerechnet liege ich noch mit 4,5% im Plus, während der Dow seit Jahresbeginn mehr als 20% verloren hat und auch der Goldpreis mehr als 8% im Minus liegt.

Allein im dritten Quartal verlor mein Account 3,2% an Wert, während der Dow um 7,4% nachgab und Gold um 8,2%. Alles in allem als akzeptabel im Vergleich, aber unterhalb dessen, was ich mir an Performance in diesem Jahr erhofft habe.

Mal schauen, wie das letzte Quartal laufen wird.

Seit Jahresbeginn habe ich 428 Trades durchgeführt. Darunter waren 132 Gewinner und 296 Verlierer. Das entspricht einer Gewinnquote von guten 31%. Der durchschnittliche Gewinntrade lag bei 57,81 €, die Verlusttrades bei durchschnittlich 24,25 €, was einem Payoff-Ratio von leider nur 2,4 entspricht.

Daraus ergibt sich ein leicht positiver Erwartungswert von aktuell 0,04, was deutlich unter dem liegt, was ich für eine dauerhaft steigende Equitykurve benötige. Meine Positionsgröße lasse ich daher nach wie vor bei 0,8%

Meine Tradingeffizienz liegt aktuell bei nur 85% – also immer noch deutlich zu niedrig. Hier ist am Jahresende wieder eine genaue Ursachenforschung notwendig!

Trading-Kennzahlen Stand Q3

Ausblick Q4

Im vierten Quartal sind in normalen Jahren eigentlich Jahresendrallys zu erwarten. Aber was ist dieses Jahr schon normal? Letztlich werden Energiekrise, der Ukrainekrieg und die Inflation weiterhin die Richtung der Märkte bestimmen. Größter Unsicherheitsfaktor bleibt Putin, der den Angriffskrieg gegen die Ukraine immer weiter eskaliert, nachdem er sich mehr und mehr in eine Sackgasse ohne Umkehrmöglichkeit manövriert hat.

Schaffen es die Notenbanken die Inflation in den Griff zu bekommen? Ich zweifle. Kleine Rücksetzer werden vorschnell als Höhepunkt der Inflation verkauft. Aber warum sollte diese sich bei zweistelligen Werten von Zinsen unterhalb 4% auch nur im Ansatz stoppen lassen? Ich vermute weitere Zinserhöhungen, die die Wirtschaft abwürgen werden.

Das könnte – je nach Schwere – die Notenbanken sogar zu erneuten Zinssenkungen verleiten, wodurch die Inflation weiter angeheizt werden würde. Ich gehe daher beim Goldpreis aktuell eher von einem False Breakout aus. Das muss engmaschig beobachtet werden.

Wie immer aber gilt – nicht die eigene Intuition oder das eigene Bauchgefühl handeln, sondern dem Tradingplan streng folgen – egal, in welche Richtung er führt!

Das ist angesichts der aktuellen Lage auch nur wenig überraschend;(