In diesem Quartalsbericht beleuchte ich die Entwicklung von Goldmarkt und Aktienmarkt sowohl im vierten Quartal 2021, als auch im gesamten Jahr 2021. Ich stelle dir meine Schlüsse und Prognosen auf Basis der entsprechenden Charts vor und zeige dir, wie sich mein Trading in den letzten Monaten entwickelt hat.

Übersicht

Jahresrückblick 2021

Dow Jones

Der Dow Jones hat in der ersten Jahreshälfte gnadenlos seinen Aufwärtstrend seit dem Corona Tief fortgesetzt, bevor es in der zweiten Jahreshälfte dann eher seitwärts weiter ging. Ob das seit Juni nun eine Trading Range ist, die anschließend nach oben aufgelöst wird oder es sich um eine große Topbildung handelt, ist noch unklar. Schaue ich mir die Wochenkerzen der letzten Monate an, so ergibt sich kein klares Bild – einzig die Dochte an den Unterseiten der an der Unterseite der Range befindlichen Kerzen scheinen eher für eine Fortsetzung dieses gewaltigen Aufwärtstrends zu sprechen – auch wenn eine Konsolidierung längst überfällig ist. Immerhin hat sich der Dow seit dem Corona mal eben ohne größere Korrektur verdoppelt. Der NDX steht sogar kurz vor der Verdreifachung seit dem Corona Tief.

Das alles ist allerdings kein Wunder, schaut man sich an, wie schnell und wieviel Geld durch die Notenpressen in immer höheren Tempo gedruckt wird. Irgendwo muss das Geld ja hin. Zinsen um die Nullprozent haben Anleihen, Festgelder, Sparbücher und Staatsanleihen quasi aussterben und sinnlos werden lassen. Bei vielen Banken gibt es sogar Strafzinsen für höhere, angelegte Summen. Da bleibt dem großen Geld ja quasi nur die Flucht in die Aktienmärkte. Das wiederum führt dazu, dass mit der Übertreibung noch lange nicht Schluss sein muss. Im Gegenteil sogar, ich würde sagen, für eine wirkliche Topbildung ist die Euphorie sogar noch längst nicht groß genug. Erst wenn Taxifahrer und Barkeeper anfangen Finanztipps zu geben und gleichzeitig der Inflationsdruck so groß wird, dass die Zinsen angehoben werden müssen, besteht die Chance auf eine echt Topbildung, die sich im Chart vermutlich mit einer Fahnenstange ankündigen wird.

Schaut man sich den S&P 500 an, so ist lediglich ein steiler, sehr wohl definierter Aufwärtstrendkanal zu sehen. Mir fehlt hier – allen Unkenrufen zum Trotz – einfach ein finaler Spike nach oben, bevor ich an eine Trendumkehr glauben kann. Beim Dow würden das vermutlich Kurse über 40.000 Punkte bedeuten, was dann auch einem Measured Move entsprechen würde, legt man den Corona Crash von 29.500 Punkten auf 18.300 zu Grunde (29.500 + 11.000 = 40.000+).

Gold

Gold brach zu Beginn des Jahres leider nicht wie erhofft aus der 2-welligen Konsolidierung aus, sondern setzte die Konsolidierung das gesamte Jahr über weiter fort. Zunächst ging es im ersten Quartal sogar auf ein neues Tief bei rund 1.675 Dollar, bevor eine kräftige Erholung auf 1.917 Dollar einsetzte. Es folgte ein weiterer Einbruch und der Übergang in eine Trading Range, aus der Gold im August innerhalb weniger Stunden nach unten auf ein neues Jahrestief geprügelt wurde. Wer bei Betrachtung dieses Tages noch immer behauptet, es gäbe keine Manipulation am Goldmarkt, der gehört ehrlich gesagt, kräftig geschüttelt. Noch am selben Tag holte Gold jedoch ebenso schnell wieder alle Verluste auf – Schnäppchenjäger haben herzhaft zugegriffen, um in die Trading Range zurückzukehren. Ende Oktober folgte ein erster Ausbruchsversuch aus der massiven Dreiecksformation, der jedoch sofort wieder abverkauft wurde.

Diesen Abverkauf betrachte ich als Pullback, von dem aus nun Gold endgültig in einen neuen Aufwärtstrend übergehen sollte. Aber erst bei Kursen über 1.880 USD kann von einem neuen Aufwärtstrend die Rede sein.

Im Chart sieht man sehr schön, wie der Goldpreis seit über einem Jahr um die horizontal verlaufende 200-Tage-Linie pendelt. Positive und negative Kerzen wechselt sich ab. Die Hochs fallen ebenso wie die Tiefs ansteigen. Dochte gibt es an beiden Seiten der Wochenkerzen. Alles in allem also eine klassische Trading Range, die nun schon seit anderthalb Jahren andauert. Es wird Zeit für einen Ausbruch! Da die Konsolidierung einem sehr starken Anstieg folgte und in meinen Augen auch nicht auf eine Top-Bildung hinzudeuten scheint, halte ich die Wahrscheinlichkeit eines Ausbruchs nach oben noch in diesem Quartal für größer als ein Verlassen nach unten. Dafür spräche auch die fundamentale Lage mit steigender Inflation und weiterhin niedrigem Zinsniveau.

Kurzfristiges Trading

Mein Trading verlief in diesem Jahr nicht gut. Ich habe zwar viel gelernt und konnte mich in vielen Bereichen verbessern, aber unter dem Strich bleibt ein deutliches Minus von auf Jahressicht -46% Prozent. Ich habe 857 Trades durchgeführt, darunter 214 Gewinntrades und 643 Verlusttrades, was einem Verhältnis von 1 zu 3 entspricht. Sprich, die Gewinnquote lag bei 25%, was unter den von mir anvisierten 30% liegt. Das wäre an sich aber okay, hätte ich ein gutes Payoff Ratio von über 3 erreicht. Leider lag dieses jedoch nur bei 1 zu 2,2. Am Ende ergibt das einen negativen Erwartungswert von -0,2. Zusammenfassend lässt sich also sagen, mein System hat im Jahr 2021 schlichtweg nicht funktioniert und war nicht rentabel.

Glücklicherweise habe ich das bereits früh im Jahr gemerkt und meine Positionsgröße entsprechend herunter gefahren. Zudem habe ich in der Price Action neue Ansätze gesucht, um mein rein auf Statistik basierendes System, das in den vier vorangegangenen Jahren durchweg positive Ergebnisse produzierte, weiter zu verbessern.

Ich habe 2021 insgesamt 75 Trades fehlerhaft durchgeführt, was mit insgesamt Minus 17% zur schlechten Performance beigetragen hat. Das ergibt bei 857 Trades eine Tradingeffizienz von 91,2%. Mein Mindest-Ziel von 92% habe ich damit knapp verfehlt. Für ein optimales Ergebnis von 96% muss ich meine Fehlerquote zukünftig halbieren.

Warum das mein System 2021 nicht funktioniert?

Um das herauszufinden habe ich meine Trades, die ich sauber das ganze Jahr über dokumentiert habe, ausgewertet. Dabei habe ich herausgefunden, das zwei Drittel der Verluste allein auf Trades in Gold und Silber zurückzuführen sind – kein Wunder, wenn man die über das gesamte Jahr anhaltende Konsolidierung betrachtet. Mein System lebt schlichtweg davon, dass in starken Trendphasen wenige, aber große Gewinntrades eingefahren werden, was in diesen beiden Märkten leider durch die Seitwärtsbewegungen nicht der Fall war. Auch die Aktienmärkte wie Dax, Nikkei und Australia 200 steckten mehr als 6 Monate in großen Konsolidierungen. Ebenso die Forexpaare. Einzig die Rohstoffe liefen deutlich besser.

Ich hatte gehofft, dass sich das über die Zeit, über die Märkte hinweg ausmittelt und mein System auch in Seitwärtsmärkten zumindest am Break-even liegt. Dem ist aber offensichtlich nicht so.

Was werde ich ändern?

Natürlich werfe ich meinen Tradingansatz nun nicht über Bord, aber ich muss ihn zwingend weiter verbessern. Die Berücksichtung der Price Action als Filter zum Eingehen für Trades scheint mir dabei seit einigen Monaten der richtige Ansatz. Ich verstehe mehr und mehr, wann und vor allem warum es keinen Sinn macht, immer nach dem Kreuzen meiner EMA-Linien einzusteigen und warum lange, starke Kerzen nach dem Kreuzen manchmal eben kein Einstiegssignal, sondern ganz im Gegenteil eher ein Ausstiegssignal sind. Ich muss viel stärker zwischen Trading Ranges und klaren Trends differenzieren und diese Phasen unterschiedlich beim Einstieg behandeln.

Um mich darauf stärker zu fokussieren und Price Action intensiver und vor allem gewinnbringend anwenden zu können, werde ich im nächsten Jahr meine Märkte von 18 auf 6 reduzieren (NDX, DAX, EUR/USD, EUR/YEN, Gold, Silber) und meine verringerte Positionsgröße beibehalten, bis ich stabil einen positiven Erwartungswert produziere. Erst dann werde ich die Anzahl der Märkte eventuell wieder ausweiten und die Positionsgröße optimieren. Bis dahin steht aber Kapitalerhalt an oberster Stelle.

Mein Tradingkonto habe ich zum 01.01.2022 wieder aufgefüllt und zwecks Vergleichbarkeit wie immer auf 10.000 € normalisiert.

Mittelfristiges Trading

Besser lief es bei meinem mittelfristigen Trading, das auf gering gehebelten Zertifikaten auf Nasdaq, Dax, Gold und Silber basiert und bei dem ich einfachen Regeln und auf Fundamentaldaten basierenden Indikatoren folge.

Aktuell bin ich zwar aus allen Positionen Ende November ausgestoppt worden. Aber bereits nächste Woche könnten neue Kaufsignale folgen.

Aktuell liefern meine Indikatoren folgendes Bild:

- Inflation: 4 von maximal 4 möglichen Punkten (3 & 4 geben grünes Licht für Käufe in Gold und Silber)

- Dax: 3 von maximal 4 Punkten mit Kaufsignal seit dem 1.11.21 (basiert auf dem Gebert Indikator)

- S&P: 2 von maximal 3 Punkten (entspricht aktuell Buy & Hold)

Sobald die unterliegenden Indizes am Wochenschluss höher liegen als der Wochenschluss vor 5 Wochen (bei allen zum 31.21.21 der Fall) steige ich gestaffelt in den Markt ein, sobald das Wochenplus mindestens 2% beträgt (noch nicht der Fall – könnte sich nächste Woche ändern).

Die auf den Aktienindizes basierenden Indikation werden im Laufe des Jahres sicherlich auf Verkauf springen, da Zinserhöhungen nur eine Frage der Zeit sind und eine einsetzende Kurskorrektur die Kurse unter die 40 Wochen-Linien (aka 200 Tage-Linie) führen könnten. Ich rechne zuvor aber noch mit weiter steigenden Kursen – im besten Fall mit einem euphorischen Finale. Der Inflationsindikator dürfte vermutlich noch längere Zeit sein Kaufsignal behalten.

Marktüberblick Q4 2020

Dow Jones

Im Tageschart zeigt sich, wie der Dow im dritten Quartal zunächst auf 36.000 Punkte stieg und dann im November auf rund 34.000 Punkte korrigierte, bevor er in 2 Wellen neue Jahreshochs zum Jahresabschuss anvisierte. Das riecht zwar aktuell ein wenig nach Doppeltop, sieht aber alles andere als Idealtypisch aus. Zumal sich die Bären einzig im November und Mitte Dezember ein wenig zeigten. Das Ruder aus der Hand gegeben haben die Bullen meiner Meinung dabei aber nicht.

Gold

Gold konnte sich im Oktober mit einem starken Anstieg aus der vorherigen Trading Range befreien. Allerdings wurde der Breakout direkt in fast gleichem Maße wieder abverkauft, was deutlich den zur Zeit ausgeglichenen Kampf zwischen Bullen und Bären zeigt. In den letzten Tagen des Jahren zeigten sich jedoch vermehrt starke, bullische Kerzen und auch die Jahreszeit spricht aktuell für weiter steigende Kurse. Gold beendete das Jahr quasi exakt an der oberen Grenze der vorherigen Trading Range, aber zugleich auch oberhalb der übergeordneten schon zuvor einmal gebrochenen Abwärtstrendlinie. Die Chancen für einen Ausbruch nach oben aus dem Dreieck und der Einleitung eines neuen, starken Aufwärtsimpulses stehen also nicht schlecht.

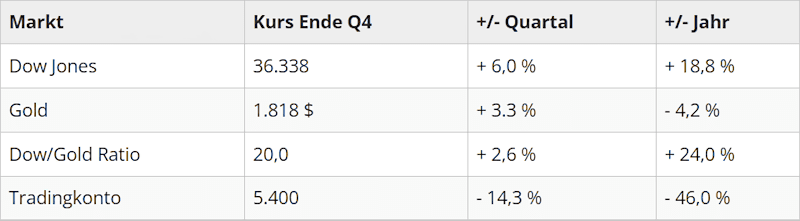

Kursübersicht

Das große Bild – wie geht es weiter?

Dow Jones

Schaue ich mir den Dow langfristig an, dann stechen mir zwei Dinge ins Auge. Erstens der fulminante Anstieg seit dem Corona-Tief um rund 100%, ohne große Korrektur. Zweitens, dass er die riesige Trompete der Unsicherheit aus dem Jahren 2017 bis 2020 inzwischen nach oben aufgelöst hat, was weiteres, deutliches Aufwärtspotential nach sich ziehen sollte.

Beides widerspricht sich ein wenig, kann aber auch harmonisch miteinander vereinbart werden, wenn man eine möglicherweise stärkere Korrektur andenkt, die zugleich ein Pullback auf den oberen Rand der Trompete werden könnte. Würden von da aus die Kurse wieder anziehen und der Aufwärtstrend weitergeführt werden, stünde er vermutlich auf recht gesunden Beinen, auch wenn ein zwischenzeitlicher Einbruch auf ca. 32.000 Punkten sicher für viele schmerzhaft wäre. Schauen wir mal.

Ein Blick zurück in die langfristigen Charts zeigt jedenfalls, dass noch lange nicht Schluss sein muss mit dem Anstieg. Der Nasdaq hat sich beispielsweise in den Jahren von 1990 bis zum Hoch 2020 mehr als verzehnfacht! Vom Tief 2009 bei 1.800 wären da bei aktuell rund 16.000 Punkten also durchaus noch etwas Luft nach oben für einen finalen Anstieg, geht man davon aus, dass sich Geschichte gern mal wiederholt.

Fakt ist aber, eine größere Korrektur ist längst überfällig, wenn ich mir die Entwicklung seit 2009 anschaue! Im Jahr 2000 ging es übrigens um rund 75% vom Hoch bei 7.700 Punkten abwärts und es dauerte 17 Jahre, bis die Nasdaq das Hoch aus dem Jahr 2000 wieder übersteigen konnte! Das hat niemand, der in den letzten 18 Jahren erst begonnen hat, sich mit den Märkten zu beschäftigen, bisher miterlebt.

Das könnte ein böses Erwachen für viele Einsteiger werden!

Gold

Gold befindet sich aktuell noch immer in einer seit 18 Monaten anhaltenden Konsolidierung, die per Definition in beiden Richtungen aufgelöst werden kann. Das Ganze sieht im Chart noch immer wie ein Henkel einer gewaltigen Untertasse aus, könnte aber auch ähnlich wie 2011 zum Erschrecken aller Goldbullen eine Abwärtsbewegung bis auf die untere Trendlinie bei aktuell ca. 1.400 USD nach sich ziehen. Die Fundamentaldaten sprechen für mich für einen Ausbruch nach oben. Ich traue dem Bankenkartell aber auch eine orchestrierte, erzwungene Verkaufswelle nach unten zu, zumal sich der Papierpreis von Gold immer mehr vom Preis für reales Gold (Münzen und Barren) abzuspalten scheint. 2022 dürfte diesbezüglich sehr spannend werden.

Ich glaube, dass die Trading Range noch im ersten Quartal nach oben oder unten verlassen werden wird.

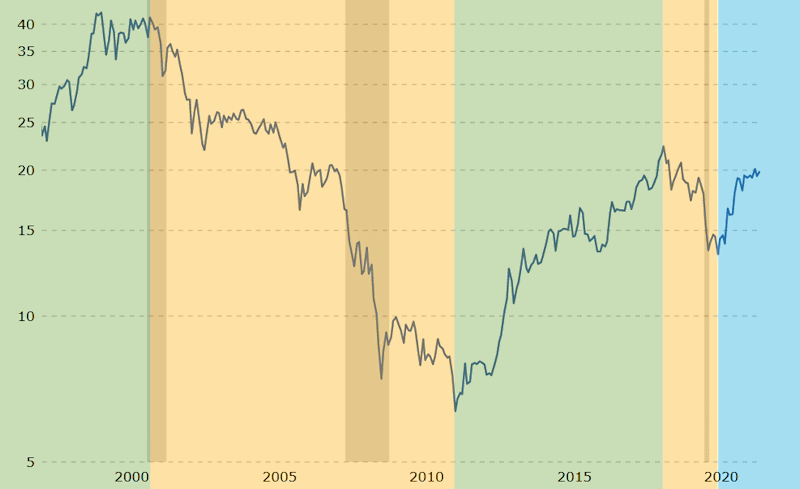

Dow Gold Ratio

Wie immer schaue ich von Zeit zu Zeit auch gern auf das Dow Gold Ratio, das ich dieses Mal ein wenig eingefärbt habe. Von 2000 bis 2011 fiel das Ratio – das war die Zeit der Edelmetalle, die einer zuvor rund 20 Jahre dauernden Aktienhausse (grün) folgte. Von 2011 bis 2018 stieg das Ratio. Gold hatte zuvor bis 2018 konsolidiert, während die Aktienmärkte seit 2009 stiegen, als gäbe es kein Morgen mehr. Seit 2018 fiel das Ratio wieder, was bedeutet, dass Gold besser performte als die Aktien. Das war aber nur bis Anfang 2020 der Fall. Seitdem steigt das Ratio wieder (blaue Phase). Aktuell ist noch völlig unklar, ob das ein neuer Aktienmarktboom ist oder nur eine Zwischenrallye bevor Gold wieder die Outperformance übernimmt. Auch eine Seitwärtsbewegung, die bereits 2016 begonnen haben könnte, ist nicht auszuschließen.

Meine Vermutung: Das Gelddrucken und Aufblähen der Finanzmärkte hat uns zielsicher in die Alles-Blase geführt – das heißt, Aktien, Edelmetalle, Rochstoffe, einfach alles steigt bis eines Tages der große Knall kommt und die Inflation mit voller Wucht zurückschlägt.

Anzeichen dafür sind längst da. In Deutschland lag die offiziell ausgewiesene Inflation zuletzt bei über 5%, in den USA bereits bei knapp 7%. Würde man die Berechnungsmethoden der Vergangenheit (z.B. 80er Jahre) anlegen, sind wir bereits im zweistelligen Bereich. Doch natürlich versuchen die Regierungen dieser Welt das zu verschleiern. Wer aber aufmerksam seine Ausgaben verfolgt, hat längst bemerkt, dass der gleiche Wocheneinkauf vor 2 Jahren deutlich günstiger war, als er heute ist. Die Inflation ist längst da.

Die einzige Frage ist nun, bekommen die Zentralbanken die Inflation durch Zinsanhebungen und durch Normalisierung der globalen Lieferketten wieder in den Griff oder ist das längst ein Kampf gegen Windmühlen. Wir werden sehen.

Grundsätzlich hätte ich behauptet, dass auf einem freien Markt bei hoher Inflation (die Realverzinsung ist schon lange im negativen Bereich!) Gold die Aktien outperformen sollte, wobei in absoluten Zahlen beide Bereiche weiter ansteigen werden. Die Frage jedoch ist, inwieweit kann der Goldpreis auch weiterhin vom Kartell gedeckelt werden. Die Rohstoffpreise jedenfalls steigen seit Anfang 2020 bereits stark an. In dem Zuge sollten auch die Edelmetalle bald die Handbremse überwinden können.

Ich für mein Teil haben aktuell eine 50:50 Gewichtung in meinem Depot. Das Schlimmste, was man aktuell tun kann, ist, das Geld nicht anzulegen und als Sichtanlage vor der Inflation Jahr für Jahr auffressen zu lassen. Denn die Kaufkraft eines Hundert-Euro Scheins vor zwei Jahren lag sicherlich höher, als es heute der Fall ist – Tendenz weiter sinkend.

Buchempfehlungen Trading

Auch dieses Jahr möchte ich dir abschließend Bücher empfehlen, in denen ich selbst viel lese und die mich in meinem Trading regelmäßig unterstützen und voranbringen.

- Unknown Market Wizards von Jack D. Schwager*

- Trading in the Zone von Mark Douglas*

- Trading Beyond the Matrix von Van K. Tharp*

- Super Trader, Expanded Edition von Van K. Tharp*

- Clever traden mit System 2.0 von Van K. Tharp*

- Trading Price Action Trends von Al Brooks*

- Trading Price Action Trading Ranges von Al Brooks*

- Trading Price Action Reversals von Al Brooks*

Hinterlasse einen Kommentar