In diesem Quartalsbericht beleuchte ich die Entwicklung von Goldmarkt und Aktienmarkt im zweiten Quartal 2021. Ich stelle dir meine Schlüsse und Prognosen auf Basis der entsprechenden Charts vor und erläutere dir meine Anlageentscheidungen aufgrund dieser Prognosen. Außerdem gebe ich einen Überblick über mein aktuelles Trading.

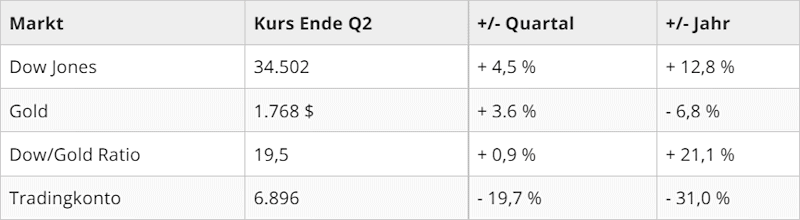

Übersicht

Marküberblick Q2 2021

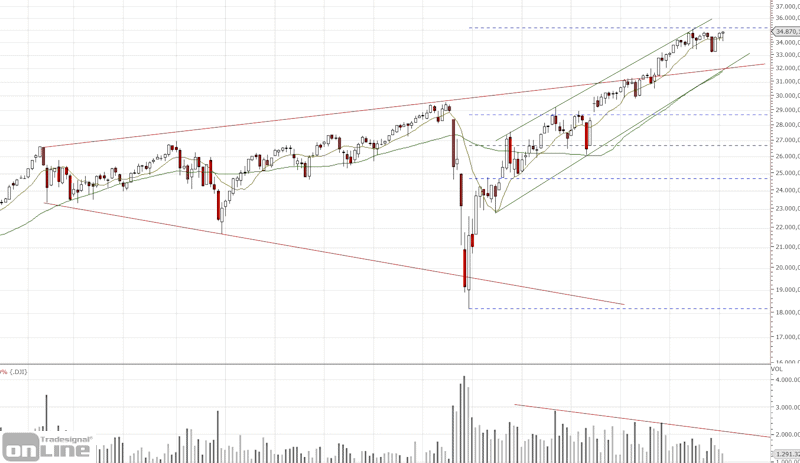

Dow Jones

Der Dow Jones ist in den letzten 3 Monaten tendenziell eher seitwärts gelaufen. Bei 35.000 Punkten scheint sich ein größerer Widerstand ausgebildet zu haben. Hinzu kommt, dass die Aufwärtsbewegung seit Sommer letzten Jahres nicht vom Volumen bestätigt wurde – ganz im Gegenteil. Neue Hochs erfolgten unter Abnahme des Volumens – ein deutliches Warnsignal.

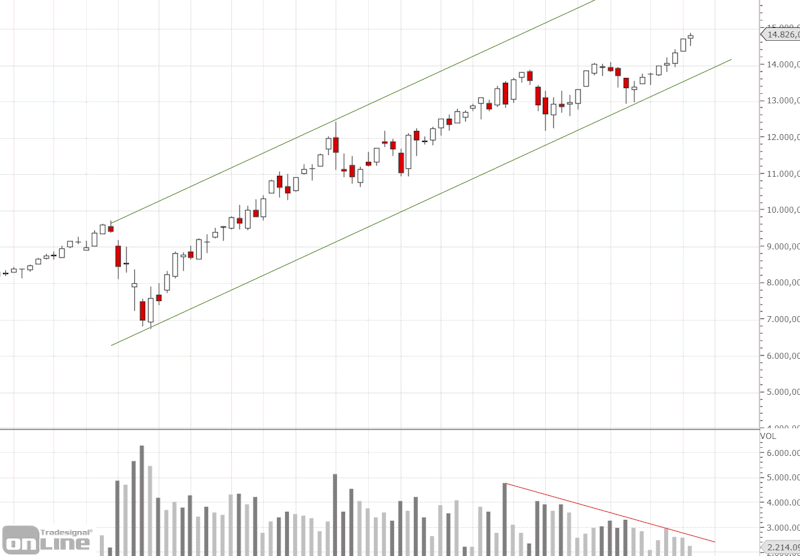

NDX

Ähnlich sieht es auch beim Nasdaq 100 aus – hier sehen wir zwar weiterhin eine völlig intakte Aufwärtsbewegung, die aber in den letzten Monaten ebenfalls nicht mehr von steigenden Volumina begleitet wird.

Überhaupt erinnert mich die Situation ein wenig an die Jahrtausendwende, wo Technologieaktien noch lange weiter in den Himmel wuchsen, während die meisten Dow Werte in der Breite nicht mehr auf neue Hochs steigen konnten. Ähnlich verhält es sich auch aktuell. Die Aufwärtsbewegung im Nasdaq wird von wenigen großen Tech-Titeln getragen, während Indizes wie der Dow, der Dax oder der Nikkei aktuell eher seitwärts laufen.

Ein klares Zeichen setzt zudem das aktuelle P/E Ratio im S&P500, auf das ich später noch näher eingehen werde. Es steht im absoluten Extrem-Bereich.

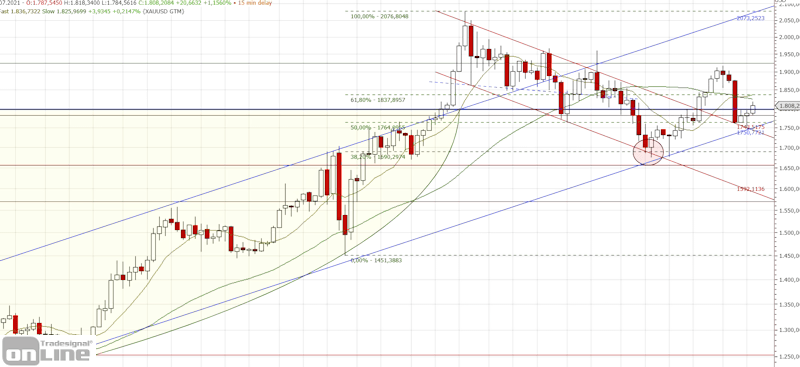

Gold

Gold konnte sich wie erwartet am Kreuzwiderstand aus langfristiger Aufwärtsbewegung (blau) und mittelfristiger Abwärtsbewegung (rot) stabilisieren und von dort eine Rallye bis knapp über 1.900 USD vollführen. Von diesem Niveaus aus ging es dann jedoch zunächst korrektiv, dann explosiv wieder abwärts. Bei rund 1.765 USD stoppte die Talfahrt. Seitdem tendiert Gold wieder leicht aufwärts.

Zu beobachten bleibt nun, ob die Aufwärtsbewegung der letzten 3 Wochen nur eine technische Korrektur des vorherigen Abwärtsimpulses ist – ein weiterer Abwärtsimpuls könnte folgen – oder ob sich der Abwärtsimpuls nur als Bestätigung des Ausbruchs aus dem roten Abwärtstrendkanals herausstellen wird und wir am Beginn einer neuen, großen Aufwärtsbewegung stehen. Das erneute Kreuzen aus 10 und 40-Wochen-Durchschnitt (aka 50-Tage Linie versus 200-Tage Linie) scheint diesen positiven Ausblick zu verstärken. Das vormalige Todeskreuz scheint damit – vorbehaltlich eines erneuten Rückkreuzens – neutralisiert.

Aktuell befindet sich der Goldpreis noch immer im Fahrplan des Henkels der riesigen Untertasse aus dem letzten Jahrzehnt. Wochenschlusskurse unterhalb von 1.760 USD könnten diese Theorie jedoch ins Wanken bringen. Steigende Kurse über 1.910 USD würden das Bild untermauern.

Kursübersicht

Langfristige Indikatoren

Ich habe in der Vergangenheit langfristig mein Kapital fast immer aufgrund einer Mischung aus Bauchgefühl, Chartanalyse und fundamentalen Überlegungen angelegt und bin damit meist ganz gut gefahren. Nach dem Lesen einiger inspirierender Bücher bin ich jedoch zu dem Schluss gekommen, dass ich nicht nur für mein Trading, sondern auch für die langfristige Anlage ein festes Regelwerk brauche. Entsprechend habe ich mir ein paar interessante Indikatoren, die ich ohnehin schon länger beobachte, hergenommen und ein kleines Regelwerk drum herum gestrickt.

Diese langfristigen Indikatoren werde ich von nun an ebenfalls in meinen Quartalsberichten veröffentlichen und entsprechend darauf basierende Kapitalentscheidungen erläutern.

Auch in dieser Rubrik entscheide ich wieder zwischen Edelmetallen und Aktien.

Edelmetalle

Mein Edelmetallindikator basiert auf 4 Faktoren:

- Befindet sich der CRB (Rohstoff) Index über oder unter dem 40-Wochen-Durchschnitt?

- Befindet sich der CPI (Konsumerpreisindex) über oder unter dem 40-Wochen-Durchschnitt?

- Befindet sich der Goldpreis über oder unter dem 40-Wochen-Durchschnitt?

- Liegt der Realzinssatz im positiven oder negativen Bereich?

Im Moment liefert dieser Indikator 3 von 4 Punkten, was für eine hohe Inflation und somit einen Einstieg in Edelmetalle spricht.

Meine Einstiegsregeln bedingen jedoch, dass der Goldpreis basierend auf Wochenschlusskursen höher steht als vor 5 Wochen. Das tut er aktuell nicht. Mit dem Fall des Goldpreises unter diese 5-Wochen-Schwelle vor 4 Wochen habe ich sogar alle meine Positionen auf Gold und Silber liquidiert.

Sobald ich ein gültiges Einstiegssignal bekomme, werde ich jedoch diese Investitionsquote wieder relativ schnell hochfahren.

Die Regeln dafür lauten:

- Gold muss auf Wochenschlusskursbasis höher als vor 5 Wochen stehen

- Letzter Weekly SK muss höher sein als Weekly SK der Vorwoche

- Bei einem vorangegangenen Wochenplus von >= 2.5% investiere 50% des Kapitals / bei >= 5.0% investiere 100% des Kapitals / bei weniger als 2.5% Wochenplus investiere 50% des Kapitals, sobald in der nächsten Woche auf Tagesschlusskursbasis die 2.5% Grenze überschritten wurde.

Aktien

Bei den Aktien verfolge ich 2 Indikatoren – einen für den deutschen Dax und einen für den amerikanischen S&P500.

Der Dax Indikator basiert auf folgenden Fragen:

- War der letzte EZB Zinsschritt eine Zinssenkung?

- Liegt die Inflationsrate höher als vor einem Jahr?

- Liegt der Dollarkurs niedriger als vor einem Jahr?

- Ist die Saisonalität (Nov-April) günstig?

Dieser Indikator hat am 1. Mai mit einem von 4 Punkten ein Verkaufssignal generiert, was bedeutet, dass ich aktuell nicht im Dax investiert bin. Auf fallende Kurse würde ich jedoch nur setzen, wenn auch der zweite Aktien-Indikator ein Verkaufssignal zeigt, was aktuell nicht der Fall ist.

Der S&P500 Indikator basiert auf folgenden Fragen:

- Liegt das Verhältnis S&P 500 Price to Earnings unter 15?

- War der letzte FED-Zinsschritt eine Zinssenkung?

- Liegt der S&P 500 über seinem 40-Wochen-Durchschnitt?

Mit einem von 3 Punkten liegt der Indikator im gelben Buy & Hold Bereich. Aufgrund des aktuellen sehr hohem P/E Ratio von über 45 (ab 25 spricht man von starker Übertreibung) und der Tatsache, dass der Dax-Indikator bereits auf Verkauf gesprungen ist, liegt auch hier meine Investitionsquote zu 100% im Cash. die aktuellen P/E Werte haben wir zuletzt nur 2002 und 2009 gesehen – jeweils auf den Höhepunkten der Aktienrallys kurz vor ihren starken Einbrüchen.

Das heißt zwar nicht, dass es nicht noch weiter raufgehen kann – aber für mich liegt das Risiko aktuell einfach zu hoch.

Fazit

Aufgrund der Indikatorenlage halte ich in beiden Bereichen 100% Cash. Bei Gold könnte ein Einstieg in den nächsten Wochen kurz bevorstehen. Der Indikator steht fundamental weiterhin auf Kauf – nur die Charttechnik spielt noch nicht mit.

Bei den Aktien bin ich sehr skeptisch. Hier sollte es zunächst zu einer starken Korrektur, aber zumindest zu einer Seitwärtsbewegung kommen, bevor neue Kaufsignale generiert werden. Wer aktuell investiert ist, kann das bleiben, sollte aber sehr aufmerksam sein und Positionen entsprechend absichern. Ich sehe im Moment weder fundamental noch charttechnische Gründe, die für einen Einstieg sprechen.

Entwicklung aktives Trading

Mein Trading verlief in den letzten Wochen eher frustrierend. Aktuell befinde ich mich – trotz nur weniger Fehler – nach 8 negativen Wochen in Folge im tiefroten Bereich. Der Drawdown beträgt mittlerweile rund 30%. Die Ursache dafür liegt meiner Analyse nach aber nicht an meiner Fehlerquote – diese liegt relativ stabil bei ca. 7% – sondern vielmehr an der Tatsache, dass die Mehrzahl der von mir gehandelten Märkten seit Monaten in Korrekturen oder Seitwärtsmärkten stecken. Ob Dax, Nikkei, Silber, Platin, Cotton oder Zucker – keiner dieser Märkte zeigt klare Aufwärts- oder Abwärtstrends – entsprechend schlecht läuft mein auf Trendfolge basierendes System.

Meine Trading-Effizienz liegt aktuell bei 93%. Von 468 getätigten Trades waren 33 fehlerhaft. Diese haben mich im Schnitt rund 32 € Verlust und somit rund 10% meiner Gesamtperformance gekostet. Meine Gewinn Trades brachten im Schnitt 88 € Gewinn, meine Verlusttrades kosteten mich 37 € im Schnitt. Das ergibt ein Payoff-Ratio von 2,4 bei einer aktuellen Gewinnquote von 24%.

Vom Drawdown abgesehen, bin ich eigentlich mit der Entwicklung ganz zufrieden. Ich habe inzwischen weitere Tradingregeln eingeführt, die meine Verluste schneller begrenzen und kleinere Gewinne sofort auf Einstand absichern. Im Vergleich zum letzten Quartalsbericht konnte ich meine Gewinnquote dadurch von 18% auf nun 24% steigern – insgesamt liegt sie aber immer noch deutlich unter den von mir mindestens angestrebten 30%.

Das Payoff-Ratio ist leider deutlich von 3,7 auf nun 2,4 gesunken. Das liegt aber vor allem daran, dass in den letzten 3 Monaten größere Gewinn-Trades aufgrund fehlender starker Rallyes völlig ausblieben.

Da ich durch die aktuelle Entwicklung leicht verunsichert bin, habe ich erstens meine Positionsgröße overall mit Wirkung zum 1.7. verringert und zweitens die Positionsgröße der an für mich auf Statistik basierenden schlechten Tradephasen/Wochentags-Kombinationen um weitere 50% reduziert. Die wichtigste Regel muss lauten, im Spiel zu bleiben. Daher haben ich beschlossen, die zweite Jahreshälfte vor allem dafür zu nutzen, sauber weiter mein System zu fahren und zu sehen, ob ich aus diesem Drawndown wieder herauskomme.

Das Ergebnis unter dem Strich ist für mich zweitrangig geworden. Mir sind eine niedrige Fehlerquote, ein sauberes Trading und die Statistik wichtiger. Sobald die Sicherheit zurück ist und ich sehe, dass mein Tradingsystem nach wie vor funktioniert, werde ich die Positionsgröße wieder hinaufsetzen und künftig dann auch konstant beibehalten.

Trading Kennzahlen

Im letzten Quartal habe ich 2 sehr negative Monate und einen nahe Einstand verbucht. Mein durchschnittlicher Verlust liegt bei jedoch -0.37 R – ist also sogar weiter gesunken. Was fehlt sind die großen Gewinner, die ein Trendfolgesystem wie meines leider selten und unregelmäßig hervorbringt. Schauen wir mal, was die nächsten Monate bringen.

Ausblick

Im dritten Quartal erwarte ich ein Ende der Aufwärtsbewegung an den Aktienmärkten (oder zumindest den Übergang in eine Seitwärtsbewegung) und die Wiederaufnahme der langfristigen Aufwärtstrends bei den Edelmetallen. Für beides gibt es bereits einige gute fundamentale und charttechnische Anzeichen.

Die große Unbekannte ist weiterhin das Verhalten der FED und der anderen Notenbanken, die aktuell noch immer große Mengen an Geld schaffen, während sie gleichzeitig die bereits deutlich zu Tage getretene Inflation klein reden. Solange die Märkte jedoch mit Geld geflutet werden, wird es vermutlich keine großen Rücksetzer geben.

Eine künftig stark steigende Inflation könnte der Party jedoch ein böses Ende setzen.

Hinterlasse einen Kommentar